Buenas galera! 2017 já élvis e agora é 2018. Sim, teremos Lula lá... aonde eu não sei, mas acredito que isso dará volatilidade e boas oportunidades.

Eu prefiro Lulá lá em Piraquara/PR. Até porque, se é para ressocializar quem cometeu um crime... Brasília não é o ambiente propício.

02 de Janeiro de 2018 marca dois anos de blog InvestirParaViver. Foram dois anos em que aprendi bastante sobre investimentos (pelo menos eu acho), e o blog tem sido uma ferramenta incrível para isso. Escrever o que venho fazendo, registrando as rentabilidades e etc. funciona como um histórico dessa jornada. Um histórico que consulto seguidamente para aprimorar o que vem dando certo e repensar sobre o que não vem dando um retorno tão bom.

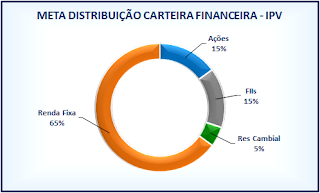

2017 termina com a venda de um imóvel e esse valor vai turbinar a carteira financeira. Parte desse valor veio em dezembro e o restante deve vir em janeiro. A questão agora é aonde investir... por hora vou priorizar a renda fixa pós-fixada, mesmo com as taxas não muito atrativas, mas o foco é ter liquidez para aproveitar eventuais oportunidades. Quanto a distribuição da carteira, vou continuar com a mesma divisão, ao menos, por enquanto.

E dezembro, como foi? Então, vamos aos números:

Com essa venda, o aporte foi gordo e deverá ser maior em janeiro. Coloquei praticamente tudo na renda fixa pós fixada, aos poucos pretendo migrar para a renda variável mantendo o limite de 30%.

Chegar a 1 milhão na carteira financeira? Não... esse objetivo seria para 2019, a não ser que tenha uma surpresa muito positiva, uma vez que não tenho ideia de vender mais nenhum imóvel no curto prazo.

O grande objetivo em 2018 é a estruturação da carteira de ações. Hoje tenho um amontoado de papéis sem muito critério nos objetivos. Pretendo traçá-los a partir de 2018 e começar a colocar essa carteira nos eixos.

Quanto a rentabilidade anual, gostaria de atingir, ao menos, 10%, mas tenho ciência que será difícil em vista que a Selic deve ficar na faixa de 6,5-7,0% a.a. e estou bastante cético com a renda variável para aumentar a exposição nesse momento.

No campo profissional, estou fazendo uma avaliação de carreira e pretendo definir meu futuro em breve, mesmo que a definição seja permanecer aonde estou.

Quanto à saúde, tenho que cuidar mais dela. Perder peso, retomar os exercícios e curtir mais família e lazer. Infelizmente esse é o objetivo mais difícil para mim...

2017 termina com a venda de um imóvel e esse valor vai turbinar a carteira financeira. Parte desse valor veio em dezembro e o restante deve vir em janeiro. A questão agora é aonde investir... por hora vou priorizar a renda fixa pós-fixada, mesmo com as taxas não muito atrativas, mas o foco é ter liquidez para aproveitar eventuais oportunidades. Quanto a distribuição da carteira, vou continuar com a mesma divisão, ao menos, por enquanto.

E dezembro, como foi? Então, vamos aos números:

- A Carteira valorizou 1,68% turbinada, principalmente pelas ações. O Ibovespa subiu bem na segunda metade de dezembro, mas esse movimento não me convenceu. Subiu mesmo com notícias não muito boas e sem volume. Espero (e torço para) uma queda em janeiro ou fevereiro, aí posso comprar melhor.

- Carteira financeira perdeu para Ibovespa e Dólar no mês, ficando acima de CDI, IFIX e IPCA.

- Ações bateram o Ibov: 6,93% vs 6,16%

- FIIs superaram o IFIX: 0,98% vs 0,60%

- Outras Rendas Fixas ficaram em linha com o CDI: +0,55% vs +0,54%

- Tesouro Direto ficou positivo no mês mas perdeu para o CDI: 0,48% vs 0,54%. Nesse mês, a causa do desempenho baixo no TD foram os aportes feitos na última semana do mês

- As doletas ganharam bem do dólar comercial - aportei próximo do fundo do mês: 2,10% vs 1,31%

Aportes e Retiradas

Dezembro foi um mês de dedicação ao trabalho (últimas viagens do ano) e aos trâmites da venda do imóvel.Com essa venda, o aporte foi gordo e deverá ser maior em janeiro. Coloquei praticamente tudo na renda fixa pós fixada, aos poucos pretendo migrar para a renda variável mantendo o limite de 30%.

Objetivos 2018

|

| PROJETO 1 MILHÃO - 2019 |

O grande objetivo em 2018 é a estruturação da carteira de ações. Hoje tenho um amontoado de papéis sem muito critério nos objetivos. Pretendo traçá-los a partir de 2018 e começar a colocar essa carteira nos eixos.

Quanto a rentabilidade anual, gostaria de atingir, ao menos, 10%, mas tenho ciência que será difícil em vista que a Selic deve ficar na faixa de 6,5-7,0% a.a. e estou bastante cético com a renda variável para aumentar a exposição nesse momento.

No campo profissional, estou fazendo uma avaliação de carreira e pretendo definir meu futuro em breve, mesmo que a definição seja permanecer aonde estou.

Quanto à saúde, tenho que cuidar mais dela. Perder peso, retomar os exercícios e curtir mais família e lazer. Infelizmente esse é o objetivo mais difícil para mim...

Bola de Cristal

Faz algum tempo que não escrevo esse quadro, até porque estava ficando repetitivo, mas agora, com a virada do ano, acho que vale a pena:- Lula 1: acredito que ele será condenado pelo TRF-4 e, com isso bolsa para cima e dólar para baixo. Quanto? Acho que não muito, pois já tivemos a precificação na marcação da data do julgamento. Se eu fizer alguma aposta, será bem pouco dinheiro no cenário contrário, pois a queda da bolsa e a subida do dólar seriam fortes.

- Lula 2: acredito que, mesmo condenado, seguirá candidato via liminares. O apoio a outro candidato de esquerda seria o Plano Z dele, o importante (para ele) é conseguir a imunidade.

- Eleições 2018: não simpatizo com nenhum dos candidatos melhores colocados nas pesquisas. No entanto, entendo que o foco deveria estar muito mais no Congresso do que no Planalto. Minha expectativa é de que teremos bastante volatilidade no mercado e, quedas exageradas serão oportunidades de compra. Espero estar atento aos movimentos.

- Reformas: acho que a reforma da previdência não passa e, se passar, será uma meia-sola que terá que ser revista em breve. Não importa o governo (direita ou esquerda) é preciso baixar o gasto público, então as reformas serão imprescindíveis.

- Ameaça externa: temos sempre a imprevisibilidade de uma acontecimento como uma guerra (EUA x Coréia do Norte, por ex.), atentados de grande proporção, eventos que nem imaginamos, etc. Mas, a redução do excesso de liquidez será imprescindível e, cedo ou tarde, irá ocorrer. Não adianta nos enganarmos em achar que dessa vez será diferente, porque nunca foi e, acredito, que nunca será. A redução da liquidez transfere investimentos da renda variável para a fixa e tende a afetar o preço das ações - Lei da Oferta e da Demanda. Paciência, acho que isso contribui para boas oportunidades na compra de ações. Apenas torço para que a redução da liquidez seja feita de forma progressiva ao invés de termos um estouro de bolha como 2008.

- Otimismo ou pessimismo: enxergo que as ações brasileiras foram tão castigadas nos últimos tempos que, nem mesmo essa retomada deixou a bolsa tão cara. Não vejo mais muitas barganhas como em 2016 e 2017, mas ainda assim podemos garimpar ações de boas empresas a preços interessantes. Isso reforça meu objetivo de depurar minha carteira. Se conseguirmos manter as taxas de juros baixas na economia brasileira, a bolsa tupiniquim continuará atrativa.